تعرض عالم الرياضيات والاقتصاد الأمريكي ميلتون فريدمان المؤيد بشدة للاقتصاد الرأسمالي – ابن المهاجرين اليهوديين إلى الولايات المتحدة، القادمين في مطلع القرن العشرين مما يعرف حالياً بأوكرانيا – لانتقاد محرج لم يكن يتوقعه أثناء تسلمه في عام 1976 من ملك السويد جائزة نوبل في الاقتصاد، وذلك من قبل ناشط في الحركة اليسارية.

لكن هذا لم يقدح في نظريته التي كتب عنها عام 1948 مع زميله ليونارد جيمي سافاج ورقة بحثية بعنوان تحليل فائدة الخيارات التي تنطوي على مخاطر والتي اعتبر فيها التأمين شبيهاً بالقمار، قائلاً إنه يجعل “الفرد الذي يقوم بشراء بوليصة تأمين ضد الحريق على منزله، يُفضل تحمل خسارة مالية صغيرة مؤكدة (قسط التأمين) بدلاً من أن يظل تحت رحمة خليط من الاحتمالات الضعيفة بخسارة مالية كبيرة (قيمة المنزل كاملة)، في مقابل احتمال كبير بأن لا يخسر شيئاً، مما يعني أنه يفضل حالة اليقين عن عدم اليقين”.

لا ريب أن هذا التشابه بين التأمين والقمار الذي ذكره فريدمن أثار مخاوف بعض علماء الفقه الإسلامي الذين أخذوا عليه شبهة احتوائه على القمار أو الغرر أو التضليل كون جميع المشتركين يدفعون قسط التأمين لكن البعض منهم فقط هم من يستفيدون بالتعويض في حال وقوع الضرر المؤمَّن ضده.

لكن في المقابل يرى علماء آخرون إباحة التأمين، حيث أنه لا تتوفر به محاذير القمار أو الغرر أو التضليل، كونه ليس عقد بيع أصلاً، وإنما هو مجرد صيغة من صيغ التكافل لم تكن معروفة من قبل، ولا يوجد نص شرعي صريح يحرمها.

ومن الفقهاء من خص التأمين على الحياة تحديداً بالتحريم، لكنه أباح التأمين على العقارات والمنقولات والبضائع والسيارات مثل الشيخ علي الخفيف أستاذ الشريعة الإسلامية بكلية الحقوق بجامعة القاهرة.

وقد اجتهد كثير من العلماء المعاصرين في إيجاد صيغة إسلامية للتأمين، وهو ما أدى لاحقاً لإنشاء مؤسسات تأمين إسلامية عديدة تخضع للرقابة الشرعية.

التأمين على المركبات الميكانيكية في دولة قطر

يعود تاريخ تأمين السيارات في قطر إلى منتصف القرن العشرين وتحديداً عام 1964، حيث شهدت الدولة تطوراً سريعاً في البنية التحتية والنقل، مما زاد من الحاجة إلى تنظيم التأمين على المركبات، ومن التشريعات المبكرة في دولة قطر لتنظيم التأمين مرسوم بقانون رقم (1) لسنة 1966 بالإشراف والرقابة على شركات ووكلاء التأمين.

كما وقعت في عام 1988 على اتفاقية بطاقة التأمين الموحدة عن سير السيارات عبر البلاد العربية التي تنظم تأمين السيارات العابرة للحدود داخل العالم العربي.

وفيما يخص الإلزام القانوني بالتأمين، نصت المادة 89 من قرار وزير الداخلية رقم (6) لسنة 2010 بإصدار اللائحة التنفيذية لقانون المرور الصادر بالمرسوم بقانون رقم (19) لسنة 2007 على أن “التأمين على المركبات الميكانيكية إجباري لصالح الغير والركاب بمن فيهم سائق المركبة.”

وتنص المادة 89 كذلك على أن “يلتزم المؤمن بتغطية المسؤولية المدنية الناشئة عن الأضرار المادية والجسمانية الناجمة عن حوادث المركبة إذا وقعت داخل حدود إقليم الدولة، ويكون التزام المؤمن عن قيمة ما يحكم به من تعويض مهما بلغت هذه القيمة وتشمل الوفاة والأضرار الجسمانية أو أية إصابة بدنية أخرى”.

مع تطور البنية التحتية وازدياد عدد السيارات في قطر خلال خمسينيات وستينيات القرن العشرين، بدأت الحاجة إلى التأمين على السيارات تظهر، لكن الأمر كان في بداياته محدوداً نسبياً وغير منظم.

أما فترة السبعينيات والثمانينيات من القرن الماضي فقد شهدت تأسيس شركات تأمين محلية وإقليمية بدأت في تقديم خدمات تأمين السيارات بشكل أكبر وأكثر تنظيماً، كما بدأت الحكومة في وضع أطر قانونية تنظم عمليات التأمين بشكل عام.

ومع استمرار النمو الاقتصادي في قطر وازدياد عدد السيارات، أصبح التأمين على السيارات أكثر انتشاراً، بل أصبح التأمين ضد الغير إلزامياً للمركبات، وقد تم تحسين التشريعات المنظمة للتأمين وزيادة الوعي لدى الجمهور بأهمية التأمين.

مع مطلع الألفية الجديدة شهدت قطر تحديثات كبيرة في قطاع التأمين، بما في ذلك تأمين السيارات، حيث أصبحت اللوائح أكثر صرامة مع إدخال التكنولوجيا وتحديث التشريعات لتتماشى مع المعايير الدولية.

واليوم يعتبر تأمين السيارات في قطر جزءاً أساسياً من النظام القانوني، لذلك يتعين على جميع أصحاب السيارات الحصول على تأمين يغطي الحوادث والأضرار لضمان حماية الأفراد والممتلكات.

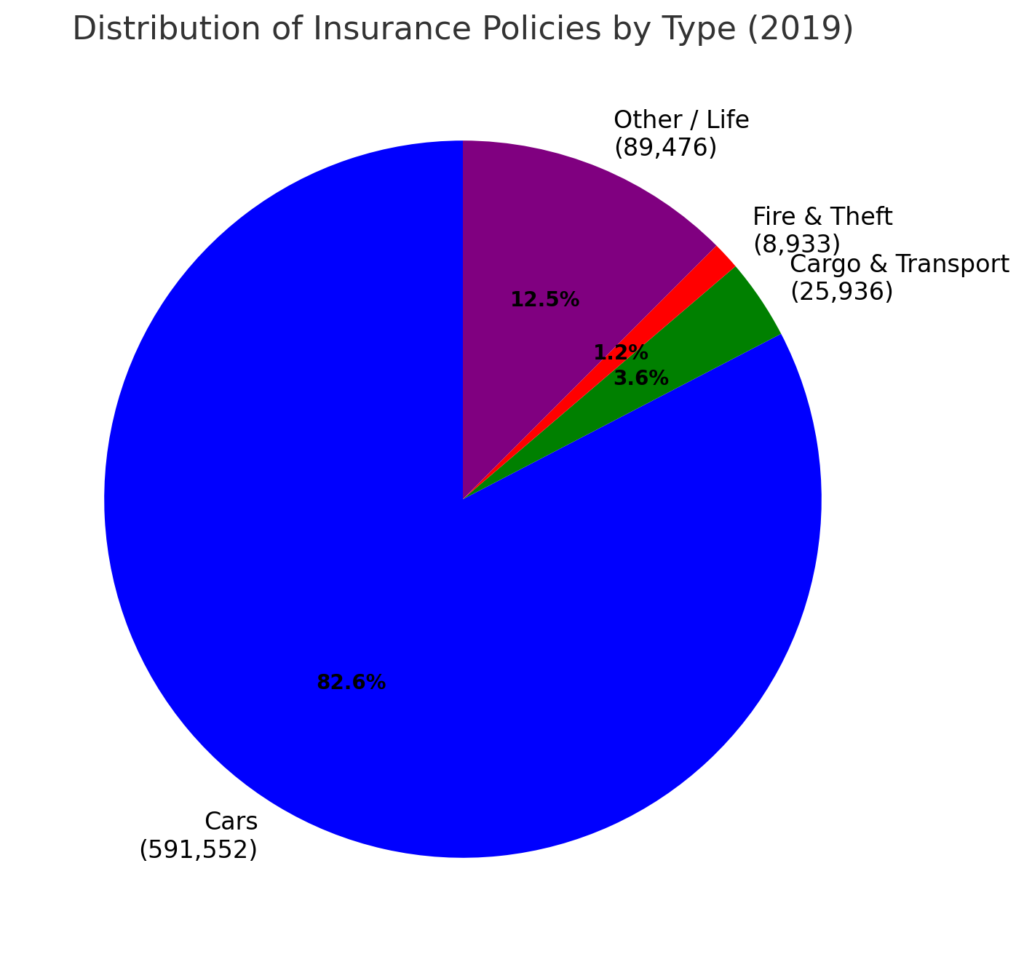

يظهر التقرير الذي نشره جهاز التتخطيط والإحصاء في عام 2019 أن مجموع عدد السيارات المؤمن عليها في دولة قطر قد بلغ قرابة 600 ألف سيارة.

تاريخ التأمين

ترى د. نادية ياس البياتي في كتابها التأمين الإلزامي من المسؤولية الناشئة عن حوادث السيارات (2010) أن التأمين ظهر لأول مرة في نهاية القرن الثاني عشر، لمواجهة المخاطر البحرية، ثم انتقل إلى الأنشطة البرية، خاصة بعد بزوغ عصر الرأسمالية الصناعية.

وقد شهد القرن العشرون توسعاً ملحوظاً في نطاق المسؤولية المدنية، حيث أدى التقدم الصناعي وزيادة استخدام الآلات إلى تزايد الحوادث بشكل كبير. وأصبحت حوادث المرور تشكل مشكلة حقيقية تواجه معظم البلدان المتقدمة.

ومع تزايد عدد الحوادث المرورية وما يترتب عليها من أضرار جسدية ومادية، أصبح من الضروري إيجاد آليات قانونية تحمي الأفراد من الأعباء المالية التي قد تترتب على هذه الحوادث، من هنا جاء المشرّع بقانون يلزم الأفراد بالتأمين ضد المسؤولية المدنية الناتجة عن الحوادث المرورية، بهدف حماية المتضررين من عدم القدرة على تحصيل تعويضاتهم وضمان حقهم في التعويض عن الأضرار التي لحقت بهم.

يفرض هذا القانون أحكاماً متعددة تغطي الأضرار التي تصيب الذمة المالية للمؤمَّن له نتيجة تحميله مسؤولية حادث ما، ويشكل هذا التأمين ملاذاً له، حيث يحميه من الأعباء المالية الثقيلة التي قد تنجم عن حادث مروري، ويقيه من خطر الإعسار المالي إذا كان غير قادر على تحمل هذه التكاليف.

بالإضافة إلى ذلك، فإن التأمين يتيح للمتضرر الحصول على حقه في التعويض دون الحاجة إلى ملاحقة الشخص المتسبب في الحادث، حيث تتكفل شركة التأمين بتغطية الأضرار.

إلزامية التأمين في بعض الحالات

في دراسة أجرتها كل من د. رحيمة لدغش و د. سليمة لدغش بعنوان إلزامية التأمين على المسؤولية الناشئة عن حوادث السيارات (2020) وجدتا أن التأمين الإلزامي ضد المسؤولية المدنية لا يحمي فقط الأفراد المتسببين في الحوادث، بل يمتد أيضاً لحماية المجتمع ككل.

حيث يساهم التأمين في تقليل عدد النزاعات القضائية المتعلقة بالحوادث، ويضمن تسوية عادلة وسريعة لهذه القضايا، كما أن هذا التأمين يعزز من ثقة الأفراد في النظام القانوني ويشجعهم على الالتزام بالقوانين المتعلقة بالمرور والسلامة العامة.

إن التأمين الإلزامي يمثل وسيلة لحماية الضحايا من حوادث المرور، حيث تتكفل شركة التأمين بتعويضهم عن الأضرار التي تعرضوا لها، سواء كانت أضراراً جسدية أو مادية، كما يهدف إلى تخفيف العبء عن المتسبب في الحادث، وفي نفس الوقت ضمان حصول الضحايا على حقوقهم كاملة، مما يعزز من مبدأ العدالة والمساواة في المجتمع.

في هذا السياق، أصبح التأمين على المسؤولية المدنية الحل الأمثل لتحقيق توازن بين تعويض الضحايا وحماية الذمة المالية للمسؤول عن الحادث. هذا النظام سمح بنقل عبء التعويض من عاتق المسؤول إلى شركة التأمين، مما أتاح للمسؤول تفادي الإفلاس أو الأعباء المالية الكبيرة التي قد تنجم عن الحوادث.

إن التأمين على المسؤولية ليس مجرد وسيلة لتعويض الضحايا، بل هو أيضاً وسيلة لحماية الذمة المالية للمسؤولين الذين قد يتعرضون لمطالبات مالية ضخمة بسبب الحوادث الناتجة عن الأخطاء أو الإهمال.

فالتأمين يتيح توزيع الأعباء المالية بشكل أفضل، حيث تتحمل شركات التأمين مسؤولية تعويض المتضررين بدلاً من الأفراد المتسببين في الحوادث، ولكن، في حالة وجود سلوك يتطلب العقوبة الجزائية، مثل الإهمال الجسيم أو الأفعال العمدية، لا يزال المسؤول يعاقب جنائياً عن تلك الأفعال، حتى لو كانت شركة التأمين تغطي التعويضات المالية.

وفي العصر الحديث، أصبح التأمين على المسؤولية جزءاً أساسياً من النظام القانوني، حيث يعزز من مبدأ الضمان للضحايا، إذ تعتبر أفضل ضمانة لتعويض ضحايا الحوادث هي التأمين على المسؤولية، والذي أثبت فعاليته في تغطية الأضرار بشكل أكبر مقارنة بغيره من آليات الحماية الاجتماعية.

لقد اعترف المشرعون بأهمية التأمين، وأصبحوا يصدرون تشريعات تلزم الأفراد بالحصول على تأمين ضد المسؤولية المدنية، لا سيما في الحالات التي تتعلق بالحوادث المرورية أو الأضرار الناتجة عن استخدام الآلات.

واحدة من أبرز سمات القانون الحديث هي إلزامية التأمين في العديد من المجالات، هذه الإلزامية تمثل تحولاً عن المفهوم التقليدي للحرية التعاقدية الذي كان سائداً في القرن التاسع عشر، حيث كان الفرد حراً في التعاقد أو عدمه، وحراً في اختيار الطرف الآخر في العقد أو تحديد شروطه.

أما اليوم، فإن التزام الأفراد بالتأمين الإجباري يمثل جزءاً من القانون المعاصر ويعكس تحولاً نحو حماية الأفراد والمجتمع من الأضرار الاقتصادية الكبيرة التي قد تنجم عن الحوادث.

في القرن العشرين، أصبحت حرية التعاقد محدودة بسبب الضرورات الاجتماعية والحاجة إلى حماية الضحايا، فظهر التأمين كوسيلة لضمان هذه الحماية، حيث أصبح له دور اجتماعي مهم يتجاوز مجرد الحرية التعاقدية الفردية.

وقد بدأ المشرع الفرنسي بتنظيم التأمين لأول مرة في قانون 13 يوليو 1930، الذي تضمن مراقبة عقود التأمين وتنظيم عمل شركات التأمين، مما أدى إلى مزيد من التحكم في هذا القطاع، كما تم إدخال قوانين أخرى لتعزيز الإلزام بالتأمين، مثل مرسوم 14 يونيو ومرسوم 30 ديسمبر 1938، اللذان وضعا إطاراً قانونياً لهذه العمليات.

كان التأمين الإلزامي في بعض المجالات مثل النقل والصحة العامة له تأثير كبير على المجتمع. فعلى سبيل المثال، في 27 فبراير 1958، تم إصدار قانون جعل التأمين على السيارات البرية ذات المحرك إلزامياً، وقبل هذا القانون، كانت نسبة 95% من أصحاب السيارات مؤمنين اختيارياً، ولكن نسبة التأمين لأصحاب الدراجات النارية كانت قليلة، ومع مرور الوقت، ازداد التوسع في التأمين الإلزامي.

وحالياً، يمكن حصر ما يقارب 50 مجالاً ملزمة بالتأمين في إطار المسؤولية المدنية، وخاصة في مجالات النقل والمهن المختلفة، كما يرتبط الالتزام بالتأمين أيضاً برقابة وجزاءات مدنية وجزائية في حالة المخالفة.

وتفرض القوانين على شركات التأمين أن تقدم عقوداً تضمن الحد الأدنى من التغطيات القانونية الإلزامية، مع ضرورة متابعة السلطات المختصة لضمان أن تكون هذه العقود متماشية مع المعايير القانونية وألا تستبعد المخاطر التي يجب أن تكون مغطاة بموجب القانون.

يتطلب الالتزام بالتأمين توازناً بين الحقوق والواجبات، حيث يفترض أن الشخص المؤمن له والذي أوفى بجميع التزاماته يكون مضموناً بشكل كامل من قبل شركة التأمين، ولكن مع ذلك، فإن النظام العام يتطلب أيضاً أن تكون العقود عادلة وشاملة، لتجنب أن يجد المؤمَّن له نفسه خارج نطاق الحماية بسبب ثغرات في العقد أو استبعاد بعض المخاطر، ولذلك، تلعب الرقابة على شركات التأمين دوراً أساسيًا لضمان تلبية هذه المعايير وضمان حماية الأفراد المؤمَّن لهم بشكل كامل.

في العديد من الدول، تم وضع تشريعات لتطبيق التأمين الإلزامي لتغطية المسؤولية الناتجة عن حوادث السيارات وضمان حقوق المتضررين.

على سبيل المثال، تم إصدار قوانين التأمين الإلزامي في السويد عام 1929، وفي إيطاليا عام 1930، وفي بلجيكا وسويسرا عام 1932، وفي المغرب عام 1941، وفي مصر عام 1955، واليابان عام 1958، وصدر في الجزائر أمر يتعلق بالتأمين الإلزامي على السيارات ونظام التعويض عن الأضرار في عام 1974.

ولتطبيق المسؤولية المدنية عن حوادث السيارات، يجب أن يتوفر شرط أساسي وهو حدوث ضرر، وأن يكون هذا الضرر ناتجاً بشكل مباشر عن فعل السيارة، ولا يكفي مجرد وجود السيارة في مكان الحادث، بل يجب أن يكون تدخلها فعالاً في إحداث الضرر. ويشترط أيضاً أن تكون السيارة تحت حراسة الشخص المتهم بالتسبب في الحادث، وهو ما يُعرف بعلاقة السببية.

[…] الإعلامية هدى محمد في مقالها جدل التأمين بين المخاطر والتقنين إلى شبهة التشابه بين التأمين والقمار التي أشار إليه […]

I adore reading through and I believe this website got some genuinely useful stuff on it! .